随着主机厂加大生产新能源汽车,以及现有内燃机车型的老化,新技术的应用迫在眉睫。车联网将迅速普及,衍生出的全新业务模式将改变整个价值链的利润来源。主机厂基于现有的优势应该如何规划,才能在维持现有业务的前提下,顺利度过转型期?

商用车市场正酝酿着巨变。

新型动力系统的出现、自动驾驶技术的快速发展、以及车联网的爆炸性增长,正激起消费者和公众在态度、期望以及监管方面发生前所未有的变化。我们预计到2030年,这些变化将从根本上推动商用车市场转型。

为了理解这些革新技术的应用速度及其对汽车主机厂的影响,我们采访了100多位全球制造商、行业供应商和专家;并创建了一个自下而上的应用模型,用来预测关键市场的趋势。

重点关注三种新能源技术

2018年,全球商用车保有量约为1.2亿辆。去年售出的1,470万辆商用车中,1,140万辆是轻型商用车(LCVs),330万辆是重卡(HDTs)或中卡(MDTs)。

总体而言,商用车销量增长缓慢,未来十年将趋于平稳。我们预计,2018年到2030年商用车销量的年均增长率为2%。全球主要市场美国、欧洲、中国的增长将微乎其微。整体行业的增长将主要来自全球其他地区的小型市场,后者公路网络和商业运输的现代化进程仍在进行当中。

随着主机厂加大生产新能源汽车,以及现有内燃机车型的老化,新技术的应用将迫在眉睫。三种新能源技术显示出极其广阔的商业前景:

液化天然气(LNG)。加气速度快、支持长途运输是液化天然气最吸引人的两大特点。然而,其商业可行性取决于是否有充足的自然资源供应或公共政策支持,以及完善的基础设施(加气站和配送网络)。上述条件意味着,液化天然气技术适合在美国和中国等国家推广。

氢燃料电池。零排放、快速充电和长途运输能力等诸多优点让这种昂贵的技术充满吸引力。但是氢燃料电池动力系统的可行性取决于能否获得廉价的电力供应,这意味着中国和法国等国家最有可能采用该技术。燃料电池技术最适合长途运输使用,因为它能够迅速补充汽车所需的动力。

电池动力。纯电动汽车采用零排放的动力来源,是城市中用于短途驾驶的轻型商用车的理想选择。到2025年,使用纯电动汽车的总成本将低于使用内燃机汽车。电池的主要缺陷在于动力与重量紧密相关,这就限制了车辆的有效载重。对用于长途运输的中卡和重卡来说,大规模采用纯电动技术的可能性不大。

2030年以后,电池动力可能成为全球三种技术中最主流的一种,至少对短途运输而言是如此。一方面,作为零排放的解决方案,电动汽车赢得了公众和政策制定者的广泛支持。因此,电池技术吸引了全球乘用车和商用车市场上大部分的研究资源,并且研究热情还在迅速升温,能量密度越来越高的电池被研制出来。总之,电池生产商已经公开承诺在未来十年增加1,000千兆瓦时(GWh)的产能。

中国走在新动力总成技术应用的前沿

美国、欧洲和中国处在应用这些新动力总成技术的最前沿。当然,应用率会存在差异,具体取决于地区市场、车型、用途(重点)——例如是市区内还是城际运输,是长途运输还是在建筑工地或港口等封闭环境中运输。

能源供应、制造能力、基础设施和政府政策(如监管和奖励措施)等因素将有助于确定在各主要市场的车型中,哪种动力总成技术将占主导地位。到2030年,各主要市场轻型商用车的新能源汽车总体渗透率将超过35%,重卡中这一比例将在26%左右。

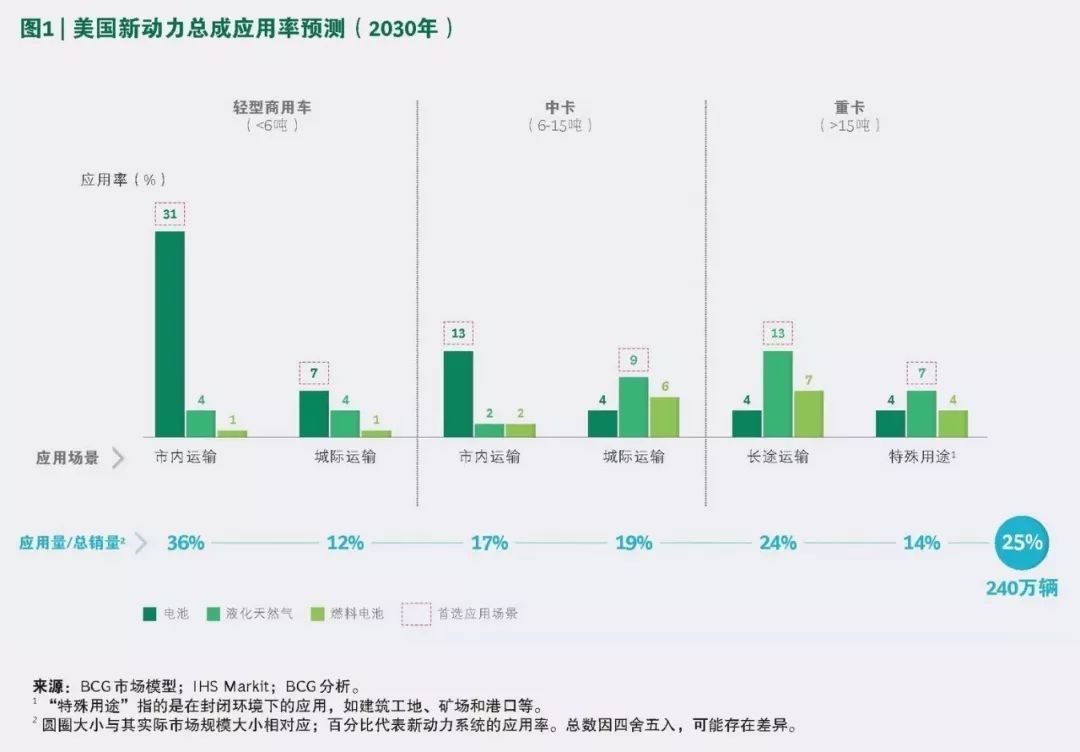

美国

到2030年,新能源汽车的渗透率将达到25%左右(参阅图1)。这一数字低于其他主要市场的预期比例,主要原因是受重卡销量的影响:鉴于美国地广人稀,运输路程较长,新的动力系统在重卡上的广泛应用需要更长的时间。相比之下,新能源汽车销售在城市内轻型商用车中所占比重最大,占轻型商用车总销量的36%;其中,电池动力系统将在新能源汽车销售中占据最大比重(31%)。纯电动汽车也将引领新能源汽车的销售,包括用于城际运输的轻型商用车和市区内运输的中卡。这并不令人意外:纯电动汽车可以在夜间充电,而且上述都是短途运输。

对于中卡和重卡,尤其是在长途运输情况下,使用液化天然气和燃料电池的优势十分突出。然而,尽管液化天然气的供应充足,但其输送基础设施尚不完善。在加利福尼亚等特定人口密集地带,液化天然气技术可以广泛使用,但无法在全国范围普及开来。在美国,长途运输通常横贯大陆,更适合采用氢燃料电池技术。电力电池尚不能担此重任;此外,充电基础设施的建设也需要更长的时间。

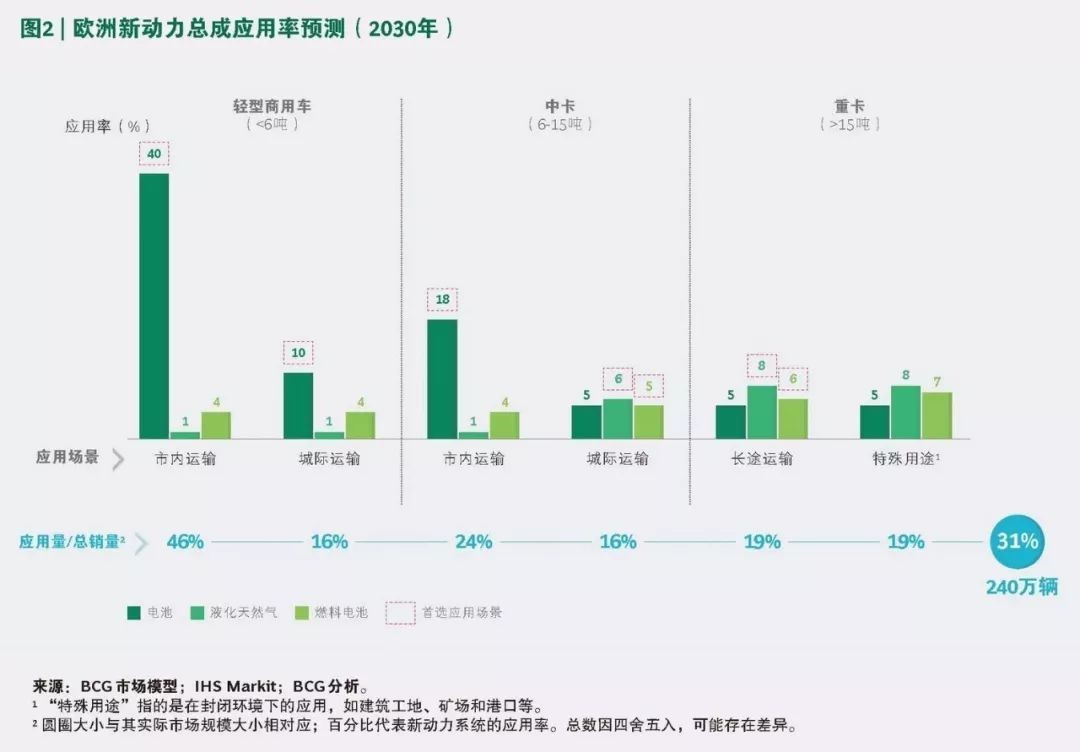

欧洲

新能源汽车在欧洲的销量占总销售的31%,高于美国,但略低于中国(参阅图2)。与美国的情况一样,欧洲销售的多数新能源汽车将是市区内使用的轻型商用车,占总销售的46%,其中纯电动汽车占40%。

在市区内行驶的轻型商用车和中卡使用的四种技术中,电池技术毫无疑问将脱颖而出,这是因为这些商用车的行驶距离相对较短,且所需的基础设施易于建造。对于用于城际运输的中卡和长途运输的重卡而言,液化天然气技术的优势最为明显,至少在意大利等液化天然气供应充足的地区是如此,但氢燃料电池也将成为有力的竞争者。

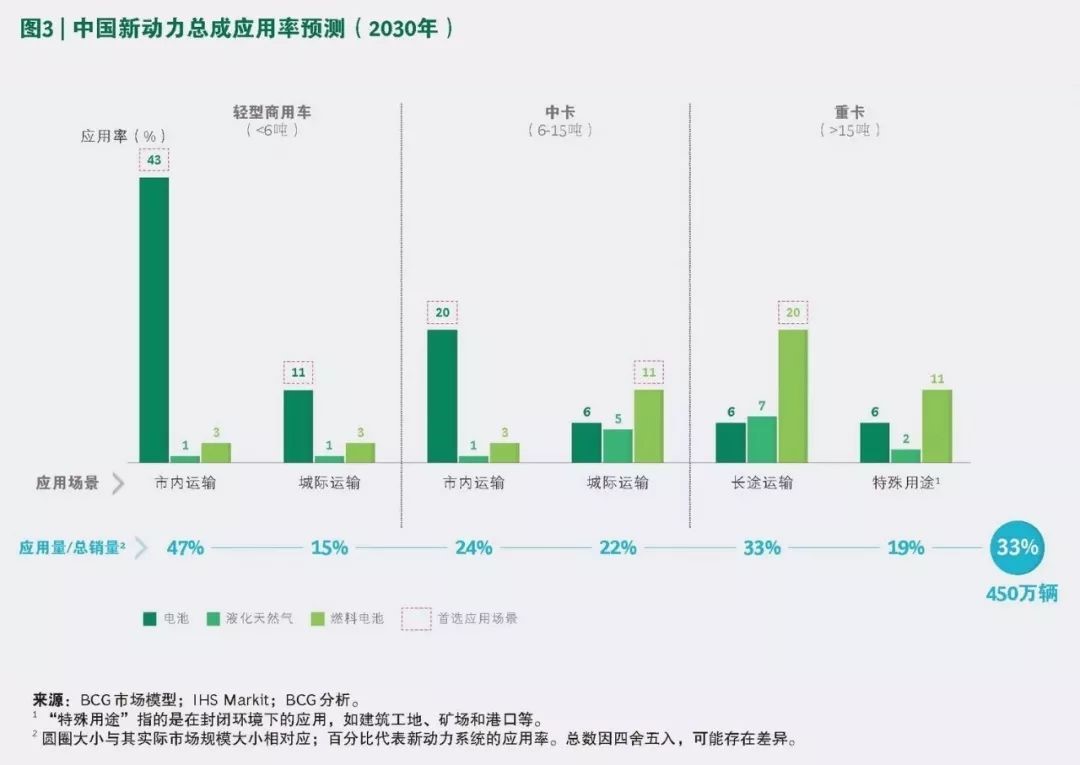

中国

如前所述,到2030年,中国的新能源汽车销售将略高于欧洲,占商用车总销量的33%(参阅图3)。中国在纯电动汽车领域的领先地位,将在很大程度上得益于政策支持,这些利好政策带动了许多电池厂商的崛起。市区内使用的轻型商用车中,47%为新能源车,其中纯电动车占43%。在市区内行驶的中卡中,24%为新能源车,其中20%为纯电动车。对于用于城际运输的中卡和所有重卡,燃料电池动力系统将占据主导地位。

不难看出,在汽车开发的早期阶段,电池动力汽车将在新能源轻型商用车销售中占据最大份额。由于轻型商用车的主要功能是市区内运输,行驶距离较短,行驶速度较慢,因此不需要大量的电力储备。并且它们主要在白天行驶,所以可以在夜间充电。

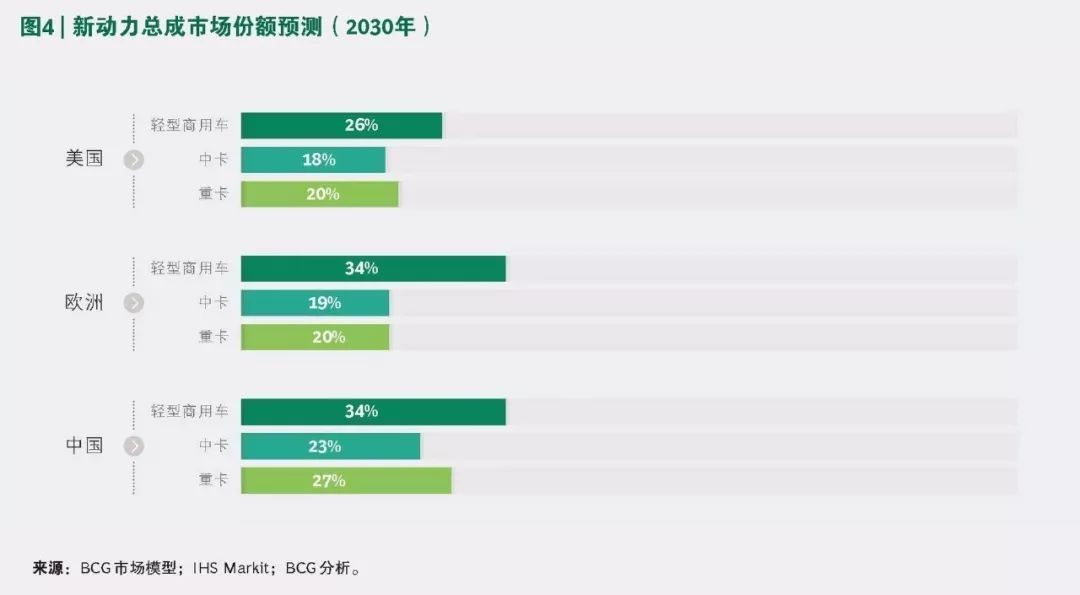

在欧洲和中国,新动力总成技术在轻型商用车中的应用率可能大致相同,占总销量的三分之一(参阅图4)。同样,在美国和欧洲,新动力总成技术在中卡和重卡中的应用率也不相上下。中国在中卡市场,特别是在重卡市场的新动力总成技术应用率遥遥领先。中国在这些车型中普及速度更快的原因是,公路网络没那么广袤,人口密度更高,以及政府致力于减少汽车排放。

自动驾驶技术:重卡最早应用

与乘用车市场相比,商用车采用全自动驾驶技术的速度与新能源汽车发展的关系并不那么直接。由于商用车客户往往对购车总成本更为敏感,因此在自动驾驶技术推广的初级阶段,内燃机很可能仍将在商用车市场占据主导地位。

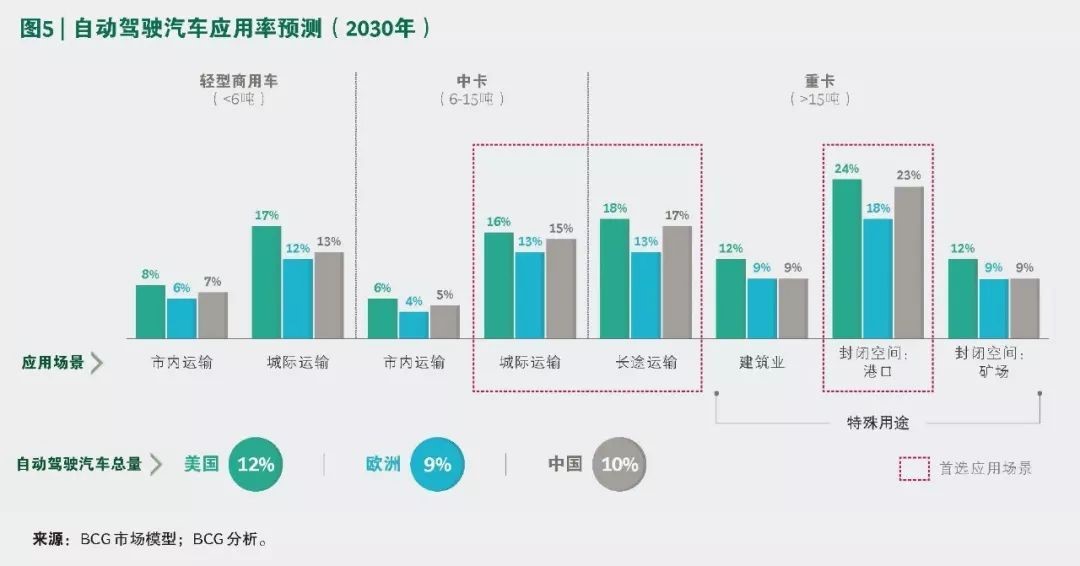

我们预计到2030年,只有约10%的新轻型商用车将采用自动驾驶技术(参阅图5)。该技术尚未达到一般轻型车辆应用所需的严格标准,监管框架也尚未出台。从实际层面来看,自动驾驶技术的回报可能不那么具有吸引力,例如自动驾驶货车仍然需要司机来处理货物。

相比之下,约20%的重卡将采用自动驾驶技术。实际上,在这三类商用车中,重卡最有可能最快采用自动驾驶技术,原因有二:与穿梭于市区交通的情形不同,在公路上长途驾驶更加简单;并且总成本优势也明显更大。三大主要市场的情形都是如此,其中美国在城际运输和长途运输市场上的自动驾驶技术应用率都是最高的。

在所有三个市场中,封闭驾驶环境(例如矿区,建筑工地和港口)中的自动驾驶汽车应用率都是最高的:接近新车销售的25%。自动驾驶汽车的经济效益更高,因为它可以全天候运行,同时营造更安全的工作环境。此外,封闭环境不会对公众构成风险,开发特定用途的传感器技术也更为简单,而传感技术是自动驾驶汽车是否可行的关键性决定因素。

锁定关键部件,确保核心业务

随着消费者对新能源汽车的青睐,到2030年,内燃机汽车的利润将比2018年下降超过10%,减少25亿美元。为了从新能源汽车和自动驾驶技术中获取利润,主机厂必须把全新技术相关的零部件,整合到自己的价值链中,包括GPS天线、电池模块、激光雷达、雷达以及自动驾驶汽车的算法和软件等所有内容,其中最重要的是电池以及自动驾驶算法和软件。

主机厂必须从两个维度对每种零部件进行考量:技术的可获得性,以及卓越品质在多大程度上可以转化为竞争优势。主机厂在处理数量更大、技术更复杂的零部件时,必须留心掌控供应的控制权,不能受制于供应商。随着电池在汽车价值中所占的比重越来越大,技术所有权变得越发重要。

1、电池

目前电池的供应无法满足需求,在可预见的未来将继续如此。而且由于制造电池需要技术知识,因此主机厂要么寻求建立合资企业,要么与现有的领先电池制造商进行合作。在估算出到2025年将需要150GWh的年产能后,大众汽车集团与四家领先的电池制造商签署了协议,以确保为北美、欧洲和中国三个主要市场长期供应电池。东风汽车(600006,股吧)在2018年与宁德时代(300750,股吧)(CATL)成立了一家合资公司,研发、制造和销售电池系统。戴姆勒(Daimler)宣布,计划到2030年投资200亿欧元(约228亿美元),用于生产锂电池,为其电动汽车提供动力。

2、自动驾驶技术的算法和软件

科技企业将继续投入大量研发资金,竞相研发第一款商用自动驾驶汽车。到目前为止,还没有一个商业可行的卡车自动驾驶综合解决方案。这个小众市场的领军者包括美国的Waymo和优步(Uber)、欧洲的博世(Bosch)以及中国的百度(Baidu)和图森(TuSimple)。

主机厂可以通过建立自身能力,构建合作伙伴关系,或其他方式来获取这些技术。2017年,东风汽车和十多家主机厂一起与百度合作建立了一个开放的软件平台,卡车制造商可以在平台上开发自己的自动驾驶系统。沃尔沃卡车(Volvo Trucks)与挪威的Br?nn?y Kalk合作,已经成功测试了一个可以把矿石从矿山运送到指定港口的自动驾驶程序。该技术预计可在2019年底投入商业运营。现代汽车公司(Hyundai)内部一直在研发相关技术,于2018年完成了对自动驾驶半拖车的有限测试,并计划在2020年代推出全自动驾驶的车队。

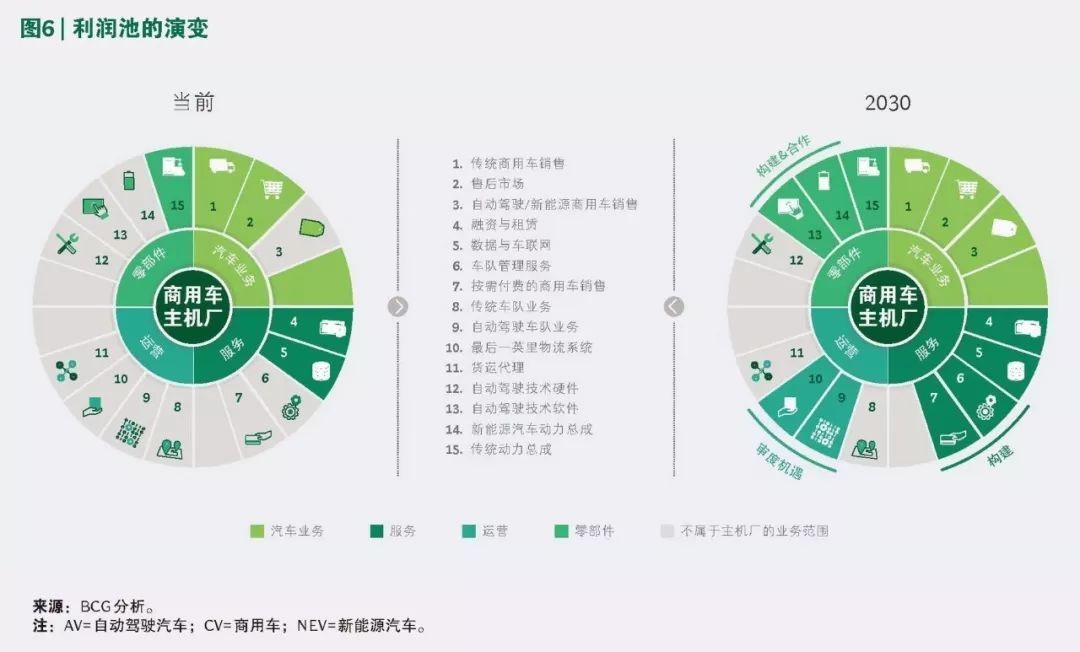

发现获利之道,打造转型之路

到2030年,传统动力商用车的新增销售利润总额将比2018年减少25亿美元。保住核心业务不足以帮助主机厂稳固其市场地位。新的市场参与者、新供应商和科技企业已经在蚕食主流主机厂和供应商固有的利润池。这些竞争压力以及不断变化的出行趋势意味着主机厂必须向传统的收入来源之外拓展。

这种做法十分必要,不仅仅是一种防御之举。下游业务为主机厂提供了巨大的机遇,使他们可以利用核心业务产生协同效应,包括现有资源、专业知识和客户关系(参阅图6)。车队管理和按需付费服务就是其中两个例子。两者对主机厂而言都是理想的业务:利润潜力大,协同效应强。主机厂可以通过现有的渠道向客户销售这些出行服务,强化现有的产品和服务。

与新的技术和零部件结合之后,这些服务的利润将从2018年的10亿美元激增至2030年的近100亿美元,规模几乎是内燃机汽车下滑利润的四倍。由于价值链利润的这种转变,对于主机厂而言,向下游业务拓展具有诱人的前景。

车队管理服务

得益于车联网和新车中内嵌的全新智能网联功能,车队管理服务正在成为主机厂具有巨大利润潜力的新机遇。

Traton集团在整个生产线上应用了车队管理平台RIO。戴姆勒的Van2Share(最初为Car2Share Cargo)自2015年开始运营,已经内置了管理司机和订单的功能。主机厂应关注这一新兴领域的新参与者,例如福田于2017年与G7联手推出了SuperFleet车队管理系统,G7是中国业界领先的智慧物联网公司,服务于中国大多数大型物流供应商。

按需付费

新技术的应用抬高了汽车价格。随着总购车成本的增加,更多的客户将对按需付费的选项感兴趣,比如,购买装载能力或运输时间,而不是直接购买卡车。目前,按需付费仅限于短期租赁和货车共享方案。

戴姆勒公司的CharterWay拥有8,000辆梅赛德斯奔驰和三菱扶桑卡车和拖车,可提供短期或长期出租服务。2018年,雷诺出行公司(Renault Mobility)推出了商用车和乘用车租赁服务,可以将宜家家具运送到客户家中。如果受到市场欢迎,博世将扩大电动货车共享服务,该服务于2018年推出,专门针对五金商店。几乎可以肯定,下一步计划将是拓展按需付费业务。

到2030年的这漫漫十年,新能源动力系统将从概念走向商业应用。届时,从现在到2020年间生产的卡车都要被淘汰。我们估计到2030年,新售商用车中新能源汽车占比将高达30%。

主机厂的转型之路将沿两条路径齐头并进。一条路径涉及保护和整合关键技术。在此方面,与建立必要的研发和制造能力同样重要的是建立新的供应商关系,包括与那些广受欢迎的软件制造商建立合作。第二条路径是向下游拓展,以挖掘新的利润来源。主机厂在开发新产品和服务的同时,必须相应地调整业务和销售模式。随着时间的推移,主机厂在行业物流生态系统中的角色可能会发生进一步变化。

从现在到2030年,将有两到三种全新动力总成技术成为主要的竞争者。商用车销售将进入平缓增长。行业整合不可避免。随着利润趋于稳定以及研发费用激增,商用车主机厂,尤其是规模较小的主机厂,面临着选择以哪种技术为主的重要抉择。了解自身优势,平衡研发投资以及明智地选择关键市场上最具吸引力的技术,对于在未来迥然不同的行业环境中保持竞争地位至关重要。