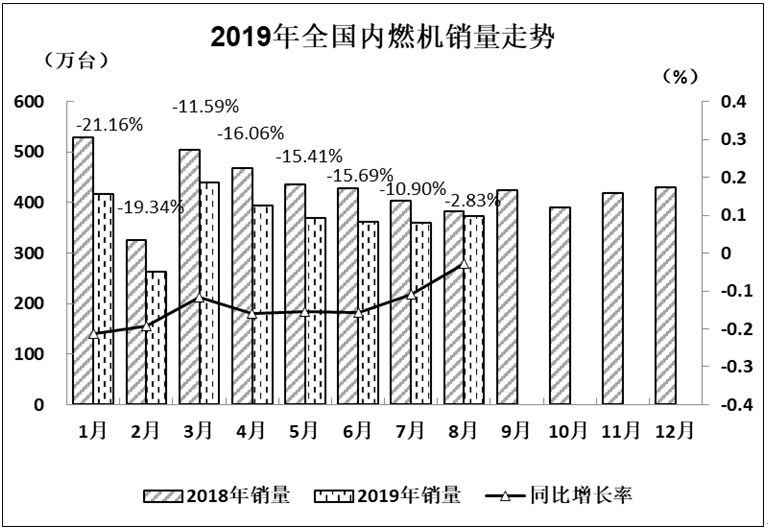

根据中国内燃机工业协会《中国内燃机工业销售月报》数据, 2019年8月全国内燃机销量与上月比小幅上涨,同比降幅较上月大幅收窄8个百分点。其中柴油机环比、同比均小幅上涨,汽油机环比上涨、同比下降。1-8月,内燃机市场销量延续了前几个月的下降趋势,柴油机销量降幅略有收窄,在2%左右,汽油机销量降幅收窄但仍有16%的下降。究其主要原因:汽车行业产销整体大幅下降的情况虽有所改变,但面临的压力仍没有缓解,国五车型促销透支影响还未完全消退;工程机械前期高基数及需求放缓;传统农机市场进入低速常态化发展;贸易摩擦的影响延续。以上多因素导致对配套内燃机的需求下降。行业经济下行的风险依然存在,但总体基本平稳运行。

销量总体概述:

8月,内燃机销量372.82万台,环比增长3.45%,同比增长-2.83%;功率完成18226.17万千瓦,环比增长9.51%,同比增长-2.89%;

1-8月内燃机累计销量2978.85万台,同比增长-14.25%。累计功率完成1499506.09万千瓦,同比增长-12.18%。

分燃料类型情况:8月,在分柴、汽油大类中,柴油机、汽油机环比均小幅增长;与上年同期相比,柴油机小幅增长、汽油机小幅下降。具体为:与上月比,柴油机增长6.19%,汽油机增长3.16%;与上年同期比,柴油机同比增长5.99%,汽油机同比增长-3.70%。8月,柴油内燃机销售36.49万台,汽油内燃机336.30万台。

1-8月柴油机累计销量351.46万台,同比增长-2.35%;汽油机累计销量2625.99万台,同比增长-15.67%。

分市场用途情况:8月,在分用途市场可比口径中,与上月比,除乘用车用、商用车用、园林机械用环比增长外,其他各分类用途均出现不同程度负增长,区间在-0.9%~-13.1%。具体为:乘用车用、商用车用环比增长11.50%~11.55%;园林机械环比增长2.80%;摩托车用、船用环比增长-0.9%~-1.5%;工程机械用、通机用环比增长-4.60%~-5.0%;发电机组用、农机用环比增长-9.5%~-13.1%。

与上年同期比,商用车用、工程机械用、船用同比增长,其他各分类用途同比负增长。具体为:船机用同比增长19.80%;商用车用同比增长12.06%;工程机械用同比增长3.30%;摩托车用、园林机械用、乘用车用同比增长-0.03%~-3.83%;农业机械用、发电机组用、通机用同比增长-12.19%~-28.24%。8月,乘用车用销售154.73万台,商用车用20.95万台,工程机械用5.91万台,农业机械用22.01万台,船用0.21万台,发电机组用10.35万台,园林机械用15.68万台,摩托车用140.44万台,通机用2.54万台。

1-8月累计销量各分类用途除船用外均为同比负增长。具体为:船用同比增长3.4%;商用车用、工程机械用、农业机械用同比增长-1.9%~-8.7%,通机用、摩托车用、园林机械用、乘用车用同比增长在-10.1%~-17.9%,发电机组用同比增长-32.67%。1-8月,乘用车用累计销量1161.63万台、商用车累计销量199.27万台、工程机械用累计销量54.78万台、农业机械用累计销量226.77万台、船用累计销量1.78万台、发电机组用累计销量79.63万台、园林机械用累计销量144.77万台、摩托车用累计销量1087.57万台、通机用累计销量22.65万台。

主要品种按单、多缸分用途情况:

主要配套于农业机械的单缸柴油机,8月销量环比下降,同比增长,累计销量与去年基本持平。8月,单缸柴油机销售6.55万台,环比增长-7.33%,同比增长9.16%;累计销量65.28万台,同比增长0.59%。排名靠前的五家企业为:常柴、智慧农业、三环、四方、金飞鱼。其中配套于农业机械的8月销量6.25万台,环比增长-7.94%,同比增长8.75%,累计销量63.18万台,同比增长1.07%。

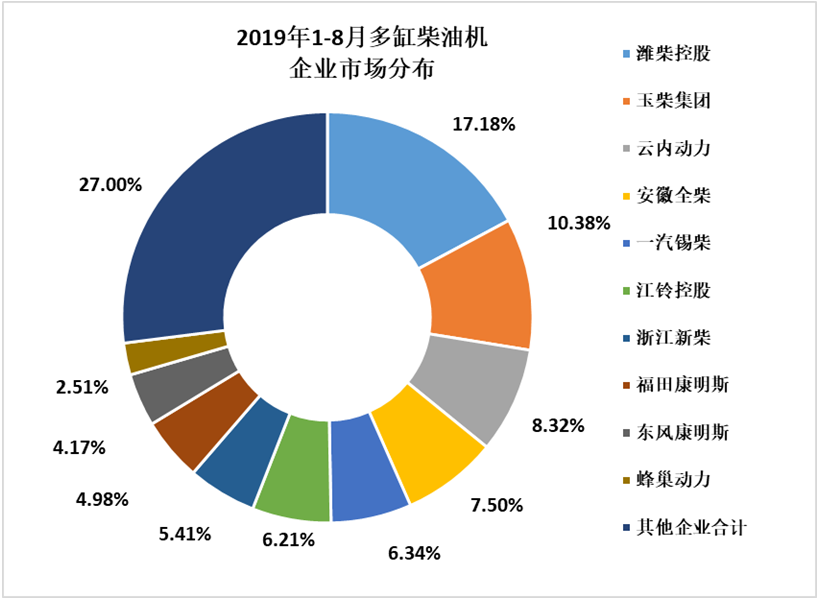

8月商用车产销环比均7%以上增长,受其影响,配套商用车市场达60.67%的多缸柴油机销量有所好转。8月多缸柴油机市场销量环比、同比均小幅上涨,同比累计降幅较上月也有所收窄。8月,多缸柴油机企业共销售29.94万台,环比增长9.70%,同比增长5.32%,累计销量286.18万台,同比增长-3.00%。分企业看,潍柴、玉柴、云内、全柴、锡柴、江铃、新柴、福康、东康、蜂巢动力前十名销量占总销量的73.00%,前十集中度较上月(72.94%)略有增长;市场份额占比中:潍柴17.18%;玉柴10.37%;云内、全柴、锡柴、江铃6.21%~8.32%,新柴、福康4.98%~5.41%;东康、蜂巢动力2.51%~4.17%。

8月,商用车用多缸柴油机销量17.75万台,环比增长14.59%,同比增长7.04%,累计销量173.63万台,同比增长-4.84%。销量前十的为潍柴、玉柴、江铃、云内、锡柴、福康、全柴、东康、杭发、重汽,其前十名销量占总销量81.88%;潍柴在商用车用多缸柴油机市场份额中领先,占比19.0%,其后依次为玉柴10.9%,江铃、云内、锡柴、福康占比为8.2%~10.2%;全柴、东康、杭发、重汽占比为2.8%~5.2%。

需求放缓及前期高基数影响,工程机械行业增速放缓。用于工程机械(21家)配套的多缸柴油机占比17.64%, 8月销量5.36万台,环比增长-5.18%,同比增长5.23%,累计销量50.49万台,同比增长-3.44%。销量前十的为新柴、潍柴、云内、全柴、玉柴、卡特彼勒、东康、广康、上柴、锡柴。其前十名销量占其总销量95.11%。

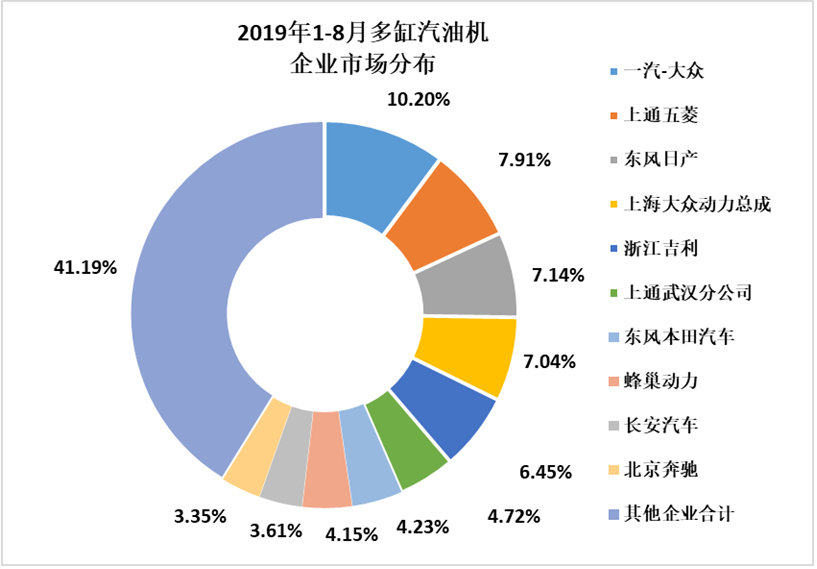

8月,乘用车市场产销环比增长,同比仍下降。主要配套乘用车市场的多缸汽油机市场下行压力仍较大。受其影响多缸汽油机8月销量环比增长、同比继续下降。8月销售156.92万台,环比增长11.45%,同比增长-3.09%,累计销量1177.11万台,同比增长-17.48%。在55家多缸汽油机企业中一汽大众、上通五菱、东风日产等十家销量排在前列,其总体销量占行业销量的58.81%。累计销量前十的企业中,上通武汉、东本汽车、北京奔驰同比销量为正增长,其余均呈现不同程度降幅,降幅较上月均有所收窄。乘用车用在多缸汽油机占比为97.80%,8月销售153.59万台,环比增长11.79%,同比增长-3.80%,累计销量1151.22万台,同比增长-18.01%。

贸易摩擦影响持续,主要做进出口贸易的小汽油机形势严峻。在可比较的口径中,8月销量环比、同比快速下降,累计销量同比降幅较大。8月销售45.54万台,环比增长-7.36%,同比增长-14.54%;1-8月累计销量429.47万台,同比增长-20.51%。销量前五名企业为隆鑫、华盛、润通、智慧农业、力帆内燃机。在园林机械配套中,8月,销售15.68万台,环比增长2.80%,同比增长-3.24%。1-8月累计销量144.77万台,同比增长-17.45%;在农业机械中,8月销量12.19万台,环比增长-23.03%,同比增长-22.00%;1-8月累计销量128.90万台,同比增长-15.93%。

行业效益

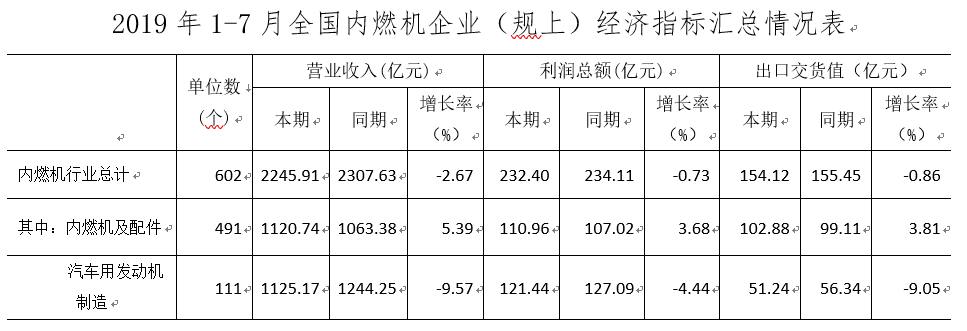

据内燃机工业(含内燃机及配件制造业和汽车发动机制造业)602家独立核算的规上企业汇总数据,1-7月内燃机行业经济运行三大指标同比均出现负增长,但幅度都不是很大,行业经济运行基本正常。从其他相关分析指标看,虽然不确定性因素较多,经济活力增长略显乏力,减税降费新政利好的影响相对有限,企业仍面临着很多困难。但行业企业重视及加强了各种管理,经营管理质量有所提高,特别是在降成本、合理运用资金上有提升。虽然经济下行的风险依然存在,但随着国家落实降低实际利率水平,以及利用定向降准等工具,加大对实体经济支持的力度,相信内燃机行业经济运行在合理区间是可期的。

1-7月内燃机行业主营业务收入2245.91亿元,同比增长-2.67%,延续了1-6月负增长。其中:内燃机及配件行业1120.74亿元,同比增长5.39%,比上月略有回落,汽车发动机制造业1125.17亿元,同比增长-9.57%,比上月扩大1个百分点;利润总额232,4亿元,同比增长-0.73%,比上月略有回落,其中:内燃机及配件行业为110.96亿元,同比增长3.68%,比上月增幅基本持平,汽车发动机制造业为121.44亿元,同比增长-4.44%,继续上月负增长;出口交货值为154.12亿元,同比增长-0.86%,由上月正转负,持续回落。其中:内燃机及配件行业为102.88亿元,同比增长3.81%,比上月增幅回落近2个百分点,汽车发动机制造业51.24亿元,同比增长-9.05%,回落近5个百分点。

从相关指标分析看,管理费用、利息费用、应收账款同比均为正增长,与上月比,管理费用、营业成本增幅略有扩大,利息费用、应收账款增幅略有下降;销售费用、财务费用、存货同比均为负增长,其财务费用降幅达10个百分点,说明企业在加速应收贷款回收、合理付款、调整贷款机构、减少利息支出有所成效。

具体为:同比看,管理费用增长6.38%,利息费用增长14.04%,企业应收增长0.79%(上月3.62%),存货增长-5.68%(上月-5.07%),其中:产成品存货增长-1.16%(上月2.69%),销售费用增长-14.46%,财务费用增长-19.39%(上月-9.35%),营业成本增长-3.18%,企业资产负债率50.46%。从以上各项指标可以看出内燃机行业经济运行基本正常,财务费用降幅较大,营业成本降幅较上月略有增加,但降幅仍高于营业收入,企业库存下降。由于经营面临的困难仍然较多,利息费用同比增幅较高(同比增长14.04%),资金运行成本高对企业生产经营有一定影响。

从重点企业集团(23家)效益数据分析,营业收入、利润总额同比增长,出口交货值同比增长为负。其分别为:13%、5.18%、-3.41%(上月为正),新增指标研发费用35.93亿元,同比增长26.63%。

增值税减税新政对内燃机行业带来好处持续显现。从23家重点企业集团数据情况看,1-7月应交增值税54.44亿元,同期67.22亿元,同比增长-19.06%,(6月-6.77%、5月-9.26%)继续降低,同比减少12.81亿元。

企业效益整体表现不均衡,在重点企业集团23家中,营业收入和利润总额双双同比增长的企业仅为5家,占比21.74%;其中营业收入同比增长的10家,利润总额同比增长6家。

行业进出口

中美贸易摩擦对内燃机行业进出口贸易影响延续。

据海关总署数据整理,1-7月内燃机行业进出口贸易延续了前几个月下降趋势,降幅略有缩窄,其出口降幅略大于进口,出口额略大于进口额,仍保持顺差态势。

1-7月进出口总额151.71亿美元,同比增长-6.43%,比上月略有缩窄,其中:进口63.94亿美元,同比增长-6.25%,比上月缩小5个百分点;出口87.77亿美元,同比增长-6.55%,比上月缩小4个百分点。

在进口总额中,柴油机增长24.05%,发电机组增长8.46%,柴油机主要是受船舶用柴油机、机车用柴油机(基数小)进口增长的拉动;汽油机、内燃机零部件分别增长-18.5%、-12.6%;

在出口总额中,各类均为负增长,柴油机和内燃机零部件降幅较小,分别增长-2.18%、-0.27%外,汽油机和其他类机型降幅较大,分别为增长-19.41%、-15.78%,发电机组增长-9.10%。在柴油机中,增幅明显的是船舶用内燃机,增长12.36%;降幅较大的是机车用柴油机,增长-43.45%;在汽油机中,增幅较大的是250ml<排量≤1000ml车用往复活塞发动机,增长48.35%,比上月回落10多个百分点;而50ml<排量≤250ml及3000≥排量>1000ml车用往复式活塞发动机增长-19.79%、-24.48%,较1-6月降幅有所缩窄。

注:以上数据来源于海关总署